DiaryINDEX|past|will

| 2008年10月18日(土) |

「シティなど米大手金融機関、公的資金の受け入れ発表」←早くやっておけばよかったのに・・・・。 |

◆記事:シティなど米大手金融機関、公的資金の受け入れ発表(10月18日8時47分配信 ロイター)

シティグループやJPモルガン・チェースなど米大手金融機関は17日、金融安定化法に基づく公的資金による資本注入を受け入れる方針を明らかにした。

注入額は、シティとJPモルガン・チェースが250億ドル、モルガン・スタンレーが100億ドル、

バンク・オブ・ニューヨーク・メロンが30億ドル。 財務省に対し優先株や株式引受権(ワラント)を発行する。

◆コメント:シティやモルガンが公的資金の注入を受ける、と言うこと自体、悪夢のようです。

シティ・グループの中核を成す、世界最大、世界で一番儲かっていた銀行が、過少資本になるおそれがあり、

公的資金の注入を受ける、と言うこと自体、現実化すると、何だか悪夢を見ているかの様です。

しかし、矛盾するのですが、私は今年の1月、シティが2007年10―12月期決算で、サブプライムローンに絡み、

235億ドル(約2兆5000億円)の損失を計上した、というニュースを読んだときから、シティが危ない、などという事態になったら、

世界の金融市場は大混乱に陥るから、米国政府は早く公的資金を注入するべきだ、という意見を書きました。

2008年01月15日(火) 「<米シティ>2兆5000億円の追加損失」←ブッシュさん。公的資金を注入しなさい。 (ココログはこちら)

またか、と思われるかもしれません。私は、この自分の過去の記事に関して、最近何度も触れています。

何度も書きたくなるのは、米国の金融機関に対する世界中の信用は、既に失墜しており、

失墜してから、公的資金を注入しても、世界の金融市場の不安感は払拭できないからです。

米国の金融機関の監督官庁としては、財務省と中央銀行に相当するFRBがあります。

公的資金の注入を金融機関に言い渡したのはポールソン財務長官ですが、バーナンキFRB議長にも責任はある、

と思います。バーナンキ議長は、大学では経済学を勉強したそうですが、特に「金融恐慌」を研究していたそうです。

今回の世界金融危機は、謂わば彼の「専門分野」です。研究してたこと、全然役に立っていないじゃないですか。

◆邦銀の不良債権処理に関して、アメリカがしつこいほど「公的資金の注入」を迫った様子を産経新聞が詳しく書いています。

産経新聞は、とんでもないアホな記事や論説を載せることがしばしばありますが、たまには良い記事があります。

偶然見つけたコラム記事ですが、アメリカの身勝手さを的確に指摘しています。

長くなりますが、転載します。

◆公的資金の投入 日本に迫った米 1990年代後半(10月18日8時1分配信 産経新聞)

米国発の金融危機の回避に向け、米国は金融機関に最大2500億ドル(約25兆円)の公的資金による資本注入に踏み切ることを決めた。

バブル崩壊後の金融危機を乗り切った日本のほか、欧州各国に促されての決断だった。

だが振り返れば、もともと金融危機に陥った日本に資本注入を強く迫ったのは米国だ。

それなのに自ら招いた金融危機への対応は遅れた。今後の米国の政策運営に対する信任は失墜しそうだ。

今月10日、ワシントンで開かれた先進7カ国財務相・中央銀行総裁会議(G7)。

中川昭一財務・金融担当相は各国の代表を前に「金融危機の回避には資本注入が欠かせない」と強く訴えた。

日本はバブル崩壊後の金融危機の過程で、預金保護を含めて総額46兆円あまりの公的資金を投入した。

その経験を語る中川財務・金融担当相の発言をメモに取る出席者も多かった。

≪「内政干渉」と反発≫

今回のG7では、資本注入を柱とする異例の行動計画をまとめた。

これを契機に欧州各国、そしてブッシュ米大統領も大手行に最大2500億ドルを注入する危機対策を公表した。

だが、米国で低所得者向け高金利型住宅ローン(サブプライムローン)問題が表面化してから1年以上が経過しており、

決断が遅れた米国に対する市場の不信感は払拭されていない。

金融危機をめぐる米国の対応は、1990年代の日本の姿と重なる。

ただ、日本に対して当時の米クリントン政権が強硬な姿勢で求めた公的資金による資本注入と景気浮揚に向けた減税は、

政府・自民党が「内政干渉そのものだ」と強く反発する内容だった。

「日本の金融不安の解消に向け、公的資金の投入を検討すべきだ」

三洋証券や北海道拓殖銀行が相次いで破綻(はたん)した97年11月、サマーズ米財務副長官は強い調子で訴えた。

その前年に住宅金融専門会社(住専)処理をめぐる公的資金の投入で世論の激しい批判を浴びた日本政府に対し、その後も資本注入を促した。

≪効果を理解?≫

米国の圧力に屈するように日本は98年3月、大手銀行や有力地銀にほぼ横並びで1・8兆円の資本注入を実施。

そして旧日本長期信用銀行と旧日本債券信用銀行が相次ぎ国有化される中で、大手行に7・5兆円が資本注入された。

それでもサマーズ財務副長官は99年、柳沢伯夫金融再生委員長に書簡を送り、

「(資本注入した)7兆円台半ばでは注入額が不足している」と詰め寄るなど執拗(しつよう)に注入額の増額を迫った。

こうした経緯をみれば、資本注入の効果を米国は日本以上に理解していたはずだ。

財務省幹部も「米国は日本の金融危機を研究していた」と指摘する。その米国では金融商品に関する時価会計の一部凍結にも踏み切った。

サブプライム関連の損失拡大を防ぐためだが、日本でも採用しなかった緊急措置といえる。

にもかかわらず、米国の対応は後手に回り、結局は米国発の金融危機を防げなかった。

その損失の大きさは今も世界の金融市場を揺さぶっている。

我が意を得たり、です。私は、産経の記事でこれほど深く頷いたことは有りません。

さらに、付け加えるならば、私が腹立たしいのは、米国の態度は矛盾していて、

引用した記事にあるように、日本に内政干渉をしていながら、

表向きでは、「日本は、銀行を潰すことができないのか」と嘲笑していたことです。

「つぶれるべき金融機関が退場して、はじめて金融不安が解消する。問題先送りで対応を誤り、経済全体を停滞させるだけだ」

といいやがった。

アメリカは9月15日、リーマン破綻の時には、同じ事、つまり

「公的資金の注入を実行する気はさらさらない」

と公言していたのですが、アメリカがグズグズしているが為に世界中が大混乱に陥り、

遂に、シティにまで公的資金を注入することになりました。

ポールソン、バーナンキ、ブッシュの世界に対する責任は、極めて重い。

公的資金を注入しても、実は、まだ世界はクレジット・デフォルト・スワップという爆弾を抱えていまして、

これによって、世界中の金融機関が更に損害を被る怖れがありますが、それに関しては、また改めて書きます。

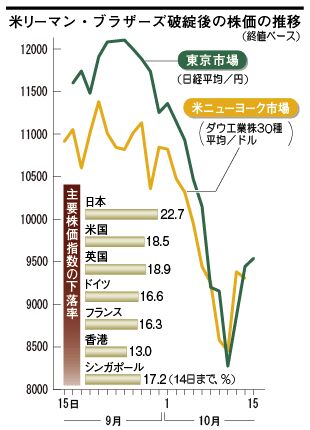

【為参考】株価推移

【読者の皆様にお願い】

是非、エンピツの投票ボタンをクリックして下さい。皆さまの投票の多さが、次の執筆の原動力になります。画面の右下にボタンがあります。よろしく御願いいたします。

2006年10月18日(水) 「小沢・安倍、党首討論」私的速記録(一部)及び所感。

2005年10月18日(火) 「中国外相が異例の抗議 日中関係、一段と悪化」←煽るな

2004年10月18日(月) 「在日米軍再編:同盟優先、理由後付け」要するに、米軍が世界各地を攻撃する基地を日本に置くことを認めるか、という話です。

2003年10月18日(土) 日本は世界にカネを出し過ぎ。

2002年10月18日(金) 東南アジアで連続テロ。中東ではイスラエル軍の砲撃で妊婦ら6人死亡